La cedolare secca è un regime fiscale alternativo, entrato in vigore nel 2011 per tutte le locazioni ad uso abitativo che sostituisce la normale tassazione IRPEF oltre all’ imposta di registro annuale ed ai bolli per la registrazione del contratto.

In questo approfondimento cerchiamo di dare risposta alle tante domande che ci vengono poste dai locatori, quali:

- Cos’è la cedolare secca;

- chi può aderire alla cedolare secca e per quali immobili;

- che aliquota si paga;

- quali sono i vantaggi e quali gli svantaggi;

- quando e come si può aderire all’opzione;

- quando si versa la cedolare secca;

- Cosa fare se non è stato registrato il contratto?.

Che cos’è la cedolare secca?

La cedolare secca è un regime fiscale alternativo, che i proprietari di immobili abitativi posso scegliere di adottare. È entrata in vigore il 07/04/2011 a seguito del decreto legislativo n.23 del 14/03/2011 e da allora ha subito diverse modifiche per rendere questa opzione fruibile a più persone.

All’epoca l’intenzione del legislatore era quella di ridurre la tassazione sul canone di locazione per combattere l’evasione fiscale dovuta alla gran quantità di contratti a nero .

Con l’applicazione della cedolare secca il canone di locazione, percepito nell’anno dal proprietario dell’immoblie, non fa cumulo in dichiarazione dei redditi ma viene tassato con una percentuale fissa, che varia a seconda del tipo di contratto che viene sottoscritto.

Non facendo cumulo con gli altri redditi percepiti con l’adesione all’opzione, il canone annuo non può godere di detrazioni, deduzioni o benefici che possono essere applicati in dichiarazione.

La cedolare secca sostituisce sia l’IRPEF e le relative addizionali, oltre all’imposta di bollo e di registro previste sul contratto.

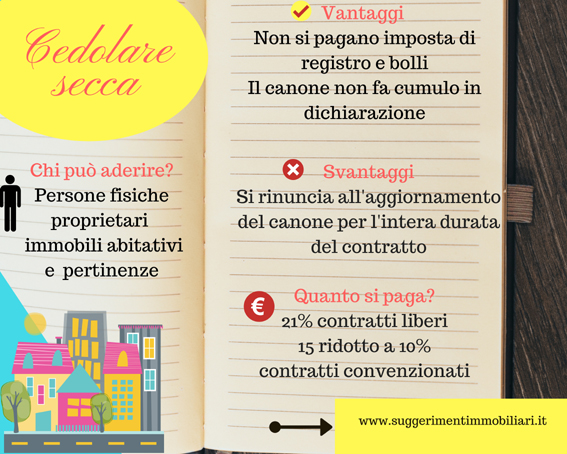

Chi può aderire alla cedolare secca e per quali immobili?

Per poter ususfruire della cedolare secca sia i proprietari locatori di un immobile, sia gli inquilini conduttori devono avere determinate caratteristiche.

I locatori devono essere persone fisiche (ovvero non devono essere soggetti giuridici es società).

Possono essere sia proprietari che titolari di altro diritto di godimento ( es. usufrutto), di immobili ad uso abitativo che affittano l’immobile a persone che lo adibiscono ad abitazione e non a funzioni diverse ( es ambulatori, studi tecnici ecc.)

Nel caso di più proprietari dello stesso immobile, ogni locatore può decidere liberamente se optare o meno alla cedolare senza senza invalidare la scelta dell’altro. In questo caso il proprietario che non opta per la cedolare secca dovrà pagare annualmente l’imposta di registro in base alla sua quota di proprietà (con un minimo di 67€)e i bolli per intero.

Per poter aderire a questo regime fiscale l’inquilino intestatario del contratto deve essere una persona fisica; o una cooperativa edilizia di locazione (non di costruzione) o un enti non a scopo di lucro che sublocano (ri-affittano) a studenti universitari (Dl 47/2014).

Il locatore non può aderire alla cedolare se il contratto viene intestato ad una ditta commerciale o artigianale anche se questa destina l’immobile ad abitazione dei propri dipendenti o collaboratori.

Ambito di applicazione di questo regime fiscale è limitato ai soli immobili di civile abitazione e loro pertinenze presenti nel contratto ( garage, cantina) e che vengono adibite ad abitazione dal conduttore.

Che aliquota si paga?

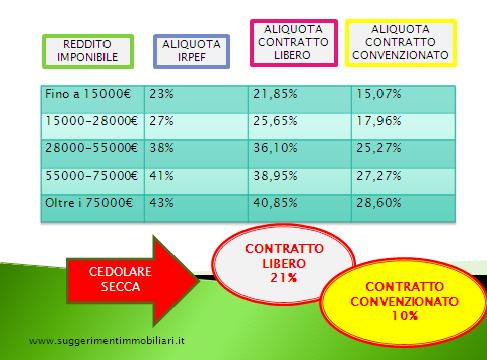

L’aliquote di tassazione varia in base al tipo di contratto che si sottoscrive.

Le aliquote previste per la cedolare secca sono due:

- 21% in caso di contratto a canone libero, affitti turistici e affitti brevi (di durata inferiore ai 30 giorni);

- 15% ridotta a 10% per i contratti a canone convenzionato, contratti transitori e per i contratti a studenti fuori sede. (Attenzione: per poter beneficiare dell’aliquota ridossa il contratto deve essere asseverato).

Non tutti i contribuenti però ne traggono vantaggio, questo dipende non tanto dal reddito annuale percepito, quanto da eventuali detrazioni di cui possono godere.

Ad esempio per chi beneficia di agevolazioni fiscali o riduzioni di imposta, dovute ad esempio ad una ristrutturazione, la cedolare secca spesso non conviene per cui prima di decidere di optare a questo regime fiscale vi consiglio di rivolgervi al vostro consulente fiscale o al caf che vi redige la dichiarazione dei redditi, al fine di stabilire esattamente se vi conviene oppure no.

Come vedete dalla tabella soprastante, in linea generale si può dire che i redditi più alti traggono più vantaggio da questo regime fiscale, e per coloro che sottoscrivono un contratto a canone convenzionato il vantaggio fiscale è elevato.

Quali sono i vantaggi e quali gli svantaggi?

Per ci aderisce a questa imposta sostitutiva l’affitto percepito durante l’anno non fa cumulo in dichiarazione dei redditi ma viene tassato a parte con una percentuale ridotta rispetto agli altri redditi, ma non può applicare gli aumenti ISTAT annuali per tutta la durata del contratto.

Vantaggi per il locatore:

- non si pagano più imposta di registro e bolli;

- il canone non fa cumulo con gli altri redditi;

- l’aliquota da pagare è inferiore anche se pagata sul 100% del canone.

svantaggi per il locatore

- non è possibile applicare l’aumento del canone annuale;

- non si può recedere quando si vuole ma solo allo scadere dell’annualità successiva;

- ai fine dell’ISEE , il canone percepito viene calcolato per intero.

vantaggi per il conduttore ( inquilino)

- canone di locazione bloccato per l’intera durata

- non paga imposta di registro e bolli

Quando e come si può aderire all’opzione?

L’opzione è facoltativa e può essere stabilita sia in sede contrattuale, sia 30 giorni prima della scadenza dell’annualità successiva o di proroga del contratto.

Se il locatore decide di optare per il regime a cedolare secca in fase contrattuale, ovvero prima della sua sottoscrizione, consiglio di inserire al suo interno la seguente dicitura nell’articolo relativo a “Spese di bollo e di registrazioni”;

Il locatore intende esercitare l’opzione per l’applicazione dell’imposta sostitutiva sui canoni di locazione di cui all’art. 3 D.Lgs 23 del 7.3.2011 pertanto le spese di registrazione sia iniziale che i rinnovi annuali non sono dovuti per tutta la durata dell’opzione.

Mentre al punto in cui si parla di aggiornamento del canone in base all’Istat, io consiglio di scrivere:

Il locatore intende esercitare l’opzione per l’applicazione dell’imposta sostitutiva sui canoni di locazione di cui all’art. 3 D.Lgs 23 del 7.3.2011 pertanto rinuncia all’aggiornamento del canone che rimarrà invariato per tutta la durata dell’opzione. Il locatore ha la possibilità di recedere alla suddetta opzione dandone comunicazione a mezzo raccomandata al conduttore e da quel momento verrà applicato l’aumento del canone annuo di locazione nella misura prevista dall’Istat.

Con l’aggiunta di queste poche righe, nel caso il locatore non trae un vantaggio economico dall’opzione cedolare secca, può passare al regime fiscale ordinario dando comunicazione al conduttore, a mezzo di lettera raccomandata con ricevuta di ritorno almeno 30 giorni prima della scadenza dell’annualità successiva o della proroga .

Una volta firmato il contratto va compilato il nuovo Modello RLI prestando attenzione a compilare i campi dove vi viene chiesto di scegliere il regime fiscale.

Il contratto va registrato entro 30 giorni presentando solo il modello RLI senza alcun onere ne bollo.

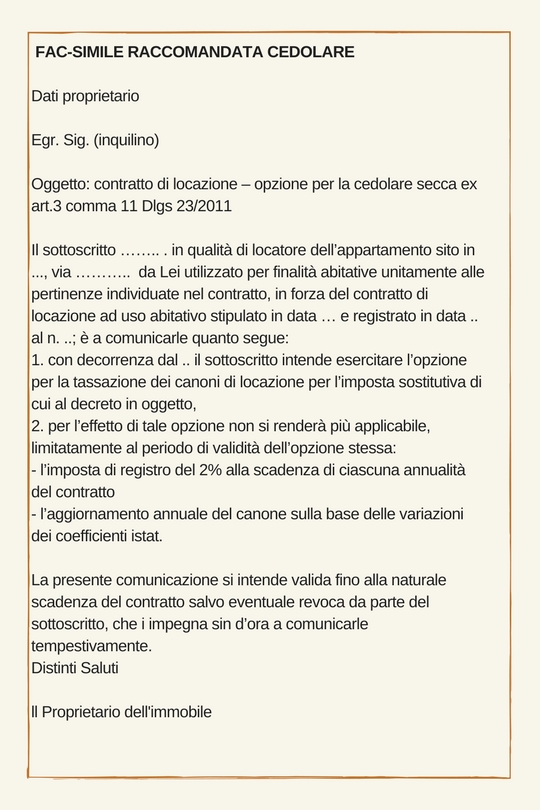

Diverso è il discorso se il locatore decide di aderire all’opzione per la cedolare secca in una annualità successiva o al momento della proroga di un contratto già in essere.

Innanzitutto il locatore deve counicare la variazione all’inquilino almeno 30 giorni prima della scadenza per mezzo di lettera raccomandata con ricevuta di ritorno (da conservare in caso di accertamento da parte dell’agenzia delle entrate). Qui nel riquadro un fac-simile che può esservi utile.

Successivamente va presentato all’agenzia dell’entrate, dove è stata fatta la prima registrazione, il Nuovo Modello RLI debitamente compilato entro i 30 giorni successivi.

Nel caso dei contratti brevi, inferiori ai 30 giorrni, non va fatto nulla ne raccomandata ne presentazione del modello RLI, vanno solo dichiarati gli importi del canone in dichiarazione dei redditi nell’apposito riquadro.

Quando si versa la cedolare secca?

Le scadenze e modalità di versamento sono le stesse dell’IRPEF.

L’unica differenza sta nella misura dell’acconto che fino allo scorso anno era pari al 95% dell’imposta dovuta per l’anno precedente, mentra a partire dall’anno 2021 non si verserà più in due rate (giugno/novembre) ma in un unica rata ( il 100%) al momento dell’acconto IRPEF.

L’acconto non si paga nel primo anno di esercizio dell’opzione, in quanto, manca la base di imponibile di riferimento, ossia, l’imposta sostitutiva dovuta per il periodo precedente.

Come per gli altri tributi , il suo mancato pagamento può essere sanato col ravvedimento operoso.

I codici tributo da utilizzare nella compilazione del modello F24 ordinario relativi al pagamento della cedolare secca sono:

- 1840: acconto prima rata;

- 1841: acconto seconda rata o pagamento unica soluzione;

- 1842: saldo.

Cosa fare se non stato registrato il contratto?

Se non è stata fatta la registrazione del contratto siamo di fronte ad una “Omessa registrazione del contratto” in questo caso va pagata l’imposta di registro (anche se questo regime fiscale non lo prevede) con i dovuti interessi e sanzioni che vanno dal 60 al 120% se pagate con un ritardo entro i trenta giorni, che viene maggiorata dal 120 al 240% se pagata oltre i 30 gg di ritardo e comunque in entrambi i casi la somma dovuta non deve essere inferiore ai duecento euro.

Diverso invece è il caso che non sia stato comunicato un adempimento successivo entro trenta giorni dalla scadenza. La risoluzione 115/E del 1 settembre 2017 ha chiarito e riformulato le sanzioni da applicare in caso di cedolare secca:

- € 5,56 per chi paga con un ritardo non superiore ai 30 giorni

- € 11,12 entro i 90 giorni

- €12,50 entro un anno

- €14,29 entro i due anni

- €16,67 oltre i due anni

- Il codice tributo da inserire nel modello F24 elide relativo a sanzioni per tardivi adempimenti successivi è il 1509-1511, mentre il codice tributo per gli interessi è 1510.

I miei consigli, per ora, si fermano qui! Se avete domande, volete aggiungere informazioni, o raccontarci la vostra esperienza in merito, potete scrivere nei commenti. Continuate a seguirmi anche sulla pagina facebook e condividete i miei articoli per dar modo ad altri di leggerli. Grazie!

2 Comments

Marcello Cappellino

(30 Novembre 2020 - 13:02)Mia figlia universitaria, ha stipulato un contratto di affitto per quattro anni, con la scelta del proprietario della c.d. “cedolare secca”. L’anno scorso è stato regolarmente registrato. Volevo capire se per il secondo anno il proprietario deve presentare qualcosa presso l’agenzia delle Entrate, visto che l’università nel bando della borsa di studio prevede “Nel caso di opzione per la cedolare secca andrà presentata la documentazione dell’agenzia delle entrate che attesti la validità dell’opzione per l’anno in corso.”

La ringrazio anticipatamente.

Barbara Togni

(1 Dicembre 2020 - 20:09)buona sera Marcello, no con la cedolare secca dopo la registrazione del contratto non va presentato più nulla per i 4 anni successivi.

saluti Barbara